A queda na inflação, a melhora na expectativa da atividade econômica e a indicação de queda dos juros pelo Banco Central foram determinantes para o bom resultado do mês.

No Brasil, apesar da forte pressão da ala política para aumentar a meta de inflação, o Conselho Monetário Nacional (CMN) decidiu pela manutenção da meta de inflação de 3% ao ano e passou a adotar o regime de meta contínua ao invés de ano-calendário, semelhante ao que acontece na maioria dos países. Adicionalmente, a continuidade do processo de desinflação e a melhora na expectativa de crescimento econômico foram os destaques do mês.

Já no exterior, os consistentes dados de atividade econômica americana e os desdobramentos da reabertura economia chinesa foram os temas que movimentaram o mercado.

Com este ambiente mais favorável, a rentabilidade dos investimentos da WEGprev alcançou +2,40% no mês. O gráfico a seguir mostra a contribuição positiva ou negativa de acordo com o volume aplicado em cada segmento.

Obs: Cota informada acima é prévia, sujeita a pequenos ajustes.

No acumulado de 2023, a rentabilidade dos investimentos da WEGprev acumula 8,83% (136% do CDI).

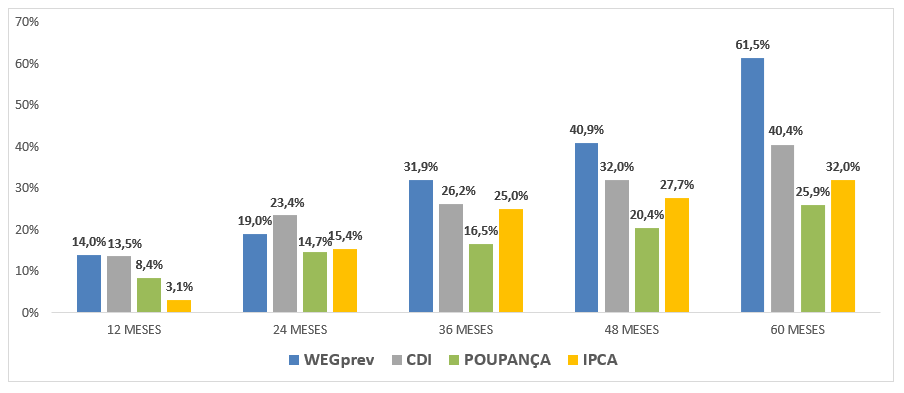

Nos últimos 12, 24, 36, 48 e 60 meses, a rentabilidade dos investimentos da WEGprev acumula +14,0% (103% do CDI), +19,0% (81% do CDI), +31,9% (122% do CDI), +40,9% (128% do CDI) +61,5% (152% do CDI), respectivamente.

Atenção: Rentabilidade passada não representa garantia de rentabilidade futura.

Abaixo seguem mais informações sobre o comportamento do mercado financeiro ao longo do mês que impactaram e geraram o resultado.

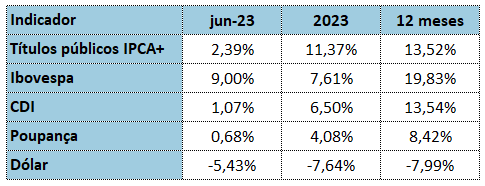

Brasil: O desempenho dos ativos brasileiros foi novamente destaque entre várias economias globais, com forte valorização tanto nos ativos considerados de risco (renda variável), quanto os ativos de renda fixa. A moeda brasileira (BRL) também teve forte valorização, sendo que o dólar teve queda de -5,4%, acumulando queda de -7,6% no ano.

Este cenário positivo para o mercado brasileiro demonstra que a economia local continua performando melhor que o esperado, seja por efeito das reformas estruturais feitas nos últimos anos ou pela continuidade do processo desinflacionário e possível queda nos juros, que por sua vez, é positivo para as empresas domésticas devido ao menor custo de capital.

Desta forma, o Ibovespa, principal índice de ações da bolsa brasileira, teve alta de +9,0% no mês e encerrou o primeiro semestre com alta de +7,6%. Já no segmento de renda fixa, o IMA-B, que é um índice formado por títulos públicos indexados à inflação medida pelo IPCA, apreciou +2,4% no mês e encerrou o semestre com alta de +11,4%.

Após a surpresa positiva do crescimento econômico do primeiro trimestre, impulsionado principalmente pelo setor do agronegócio com a safra recorde de grãos, o mercado tem revisado as projeções para o crescimento anual para patamares em torno de +2,2%, mesmo com o cenário de desaceleração da atividade econômica no segundo semestre.

Já na parte econômica, o Índice de Preços ao Consumidor Amplo (IPCA), considerado o indicador oficial de inflação do país, veio novamente abaixo da expectativa e o mercado antecipou a expectativa de corte na taxa básica de juros pelo BC. Com isso, os títulos públicos, especialmente os de longo prazo, tiveram forte valorização e contribuíram significativamente para o resultado mensal.

Com este cenário mais benigno de inflação, o Banco Central (BC) que utiliza dados técnicos nas suas análises, manteve a taxa básica de juros (SELIC) em 13,75% ao ano, porém sinalizou de forma tímida, que pode iniciar o ciclo de corte nos juros na próxima reunião. Por outro lado, ainda persiste a preocupação com a tendência de deterioração da dívida pública, resultante das medidas micro e macroeconômicas propostas pelo Governo.

O índice de confiança empresarial (ICE), medido pela Fundação Getúlio Vargas, subiu 3,0 pontos e atingiu 94,5 pontos, sendo este o maior nível desde outubro do ano passado. Apesar da melhora, o índice segue distante dos 100 pontos, que é o nível considerado neutro. Com o encaminhamento inicial para aprovação do novo regime fiscal, a melhora no índice foi relevante no curto prazo, porém persiste a preocupação no horizonte de seis meses, sendo que depende da evolução do ambiente macro econômico nos próximos meses. Dos 4 setores avaliados (Indústria, Comércio, Serviços e Construção), o destaque positivo foi o setor de Comércio, cujo setor estava com menor índice de confiança acumulado no ano e convergiu para patamar dos demais setores.

Os ativos financeiros apresentaram o seguinte comportamento em junho:

Exterior: Nos mercados globais, o bom momento também prevaleceu. Apesar de níveis de inflação ainda muito acima da meta nos países desenvolvidos, o crescimento da atividade econômica acima do esperado e a resiliência do mercado de trabalho, tem mantido o apetite dos investidores.

Nos Estados Unidos, o destaque foi a decisão do banco central americano (FED) que interrompeu o ciclo de aumento de juros e sinalizou apenas mais uma alta em 2023. Com os níveis de inflação em tendência de queda e a resiliência da atividade econômica, os índices de ações terminaram o semestre nas máximas dos últimos 12 meses, apesar de que o forte desempenho foi impulsionado pelas empresas do setor de tecnologia, enquanto outros setores mais domésticos tiveram desempenho modesto.

Na China, o cenário de crescimento moderado se consolidou e apesar dos estímulos do governo para fortalecer o comércio local, o setor imobiliário e a Indústria vêm apresentando dados fracos e causam incertezas sobre a sustentabilidade do crescimento da atividade econômica. Dentre todos os setores, o destaque positivo é o setor de Serviços que tem se aproveitado da reabertura da economia após a pandemia.

Já na Zona do Euro, com índices de inflação ainda pressionados, o banco central europeu (BCE) elevou novamente a taxa básica de juros e comunicou que novos aumentos serão necessários para trazer a inflação de volta a meta no médio prazo.

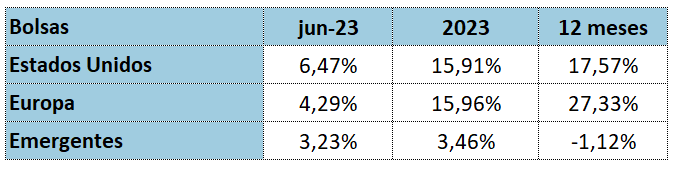

As bolsas internacionais encerraram o mês com o seguinte desempenho: