Volatilidade nos mercados: Crise bancária global e arcabouço fiscal no Brasil

O mês de março foi de muita volatilidade nos mercados. No Brasil as especulações sobre as regras do arcabouço fiscal tomaram conta do mês, e no exterior o possível início de uma nova crise bancária trouxe pânico aos mercados.

Ainda que sob esse cenário conturbado, a rentabilidade dos investimentos da WEGprev foi de +1,07%. O gráfico a seguir mostra a contribuição positiva ou negativa de acordo com o volume aplicado em cada segmento.

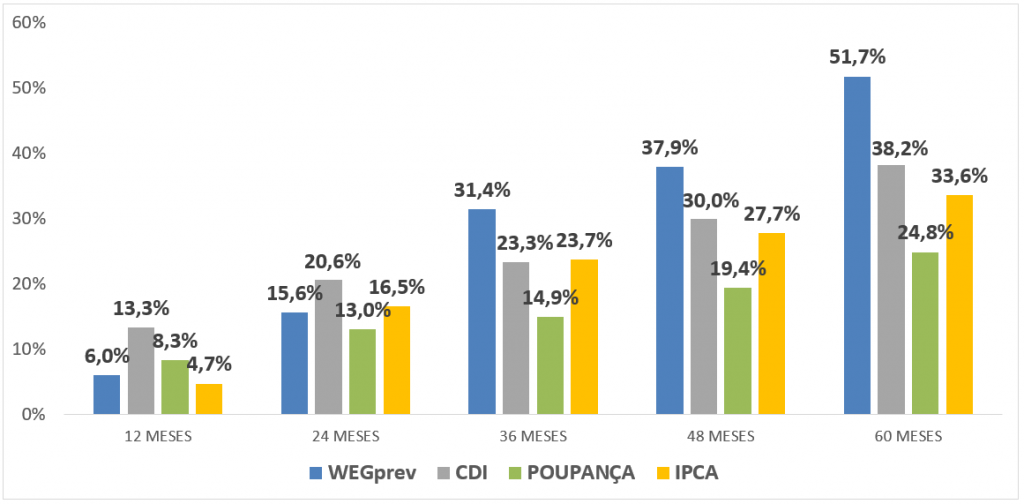

Nos últimos 12, 24 e 36 meses a rentabilidade dos investimentos da WEGprev acumula +6,0% (45% do CDI), +15,6% (76% do CDI) e +31,4% (135% do CDI) respectivamente.

Obs: Cota informada acima é prévia, sujeita a pequenos ajustes.

Atenção: Rentabilidade passada não representa garantia de rentabilidade futura.

Abaixo seguem maiores informações sobre o comportamento do mercado financeiro ao longo do mês que impactaram e geraram o resultado.

Brasil: Permaneceram as incertezas sobre o projeto do governo denominado “arcabouço fiscal” e o endividamento público durante boa parte do mês de março. Ao final do mês, com o anúncio do projeto, ainda com pontos de incertezas, houve trégua do pessimismo do mercado.

O Comitê de Política Monetária (Copom) não cedeu as pressões do novo governo e manteve a taxa de juros básica em 13,75% a.a. na reunião de março. A visão distinta entre os membros do Copom, que defendem a taxa de juros no patamar atual, e a equipe econômica do novo governo, que julga um exagero nos patamares atuais, tem gerado alerta no mercado. Para os analistas é importante que a autoridade monetária cumpra o seu papel principal que é tomar as ações necessárias para o controle da inflação, independentemente da pressão política.

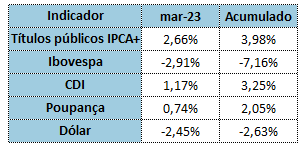

O Ibovespa, principal índice de ações da bolsa brasileira, teve queda de -2,91%, no mês, apesar de pequena recuperação no final do mês.

O índice de confiança empresarial (ICE), medido pela Fundação Getúlio Vargas, teve alta de 2,2 ponto e atingiu 91,4 pontos, interrompendo uma sequência de quatro quedas consecutivas. Esta alta pelo segundo mês consecutivo reflete a redução do pessimismo, vista nos meses anteriores, para a atividade econômica do ano.

Os ativos financeiros apresentaram o seguinte comportamento em março:

Exterior: O principal tema que direcionou os ativos no exterior foi o risco de possível nova crise bancária nos EUA e na Europa. Com graves problemas, o Credit Suisse, segundo maior banco da Suiça e um dos maiores do mundo, fechou acordo de venda para o UBS, seu maior concorrente, para evitar a falência e contribuir para a crise.

Nos Estados Unidos, conforme esperado, o FED (órgão equivalente ao Copom no Brasil) elevou os juros em 0,25%. Em comunicado sinalizou que o ciclo de alta dos juros se aproxima do final, no entanto não enxerga redução de juros no horizonte relevante de tempo. A preocupação é de que com a alta dos juros americanos possa haver uma migração de investimentos para ativos considerados mais conservadores, como títulos públicos americanos e prejudique a atividade econômica global.

Na China, após dois meses de forte expansão da atividade econômica, os dados de março indicaram um crescimento mais moderado devido a pedidos de exportação do setor industrial ainda fraco. Para os próximos meses, há expectativa de que haja recuperação da demanda doméstica chinesa.

Já na Zona do Euro, o Banco Central Europeu anunciou a elevação de 0,50% nos juros na tentativa de controlar a inflação que segue em níveis acima do desejado.

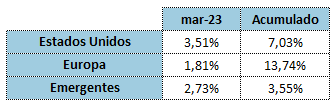

As bolsas internacionais encerraram o mês com o seguinte desempenho: