Brasil com percepção de piora fiscal e alta de inflação e juros no mundo.

O mês de dezembro foi novamente negativo para o mercado local em função das preocupações com o quadro fiscal brasileiro, gerado pela discussão da PEC da Transição, nomes para os ministérios especialmente a frente da equipe econômica do novo governo, com isso houve revisão mais pessimista para inflação, crescimento e juros em 2023.

No exterior, também houve piora nos principais mercados com a sinalização de que os juros globais devem permanecer em alta por mais tempo do que se previa.

Brasil: As preocupações aumentaram à medida que o novo governo foi sinalizando aumento de gastos fora no limite previsto pela lei de teto de gastos. Desta forma, o mercado já precifica que os juros devem permanecer em nível elevado por período maior do que o previsto anteriormente. A expectativa atual é de que a Selic, hoje em 13,75% ao ano, encerre 2023 com pequena queda para 12,25% ao ano.

Com a piora na expectativa das contas públicas e taxa de juros mais elevada, a marcação a mercado dos títulos públicos atrelados a inflação apresentou forte queda, principalmente os vencimentos de longo prazo. O Ibovespa, principal índice de ações da bolsa brasileira, também fechou o mês em queda de -2,45%.

Já o índice de confiança empresarial (ICE), medido pela Fundação Getúlio Vargas, teve queda em 0,8 pontos, o menor nível desde abril de 2021. O cenário atual de incertezas contribui para essa queda na confiança empresarial.

A inflação oficial do Brasil, medida pelo IPCA (Índice Nacional de Preços ao Consumidor Amplo), encerrou o ano com alta de +5,79%, bem abaixo das projeções do início de 2022 que estimavam alta de +10,0%. Para 2023, a expectativa de mercado aponta alta de +5,36%.

Os ativos financeiros apresentaram o seguinte comportamento em dezembro e no ano:

- A rentabilidade dos títulos públicos federais, medida pelo IMA-B (principal índice de referência dos títulos públicos brasileiros), foi negativa em -0,19% em dezembro, mas fechou o ano em alta de +6,37%;

- O IBOVESPA, principal índice da bolsa de valores brasileira, fechou o mês com queda de -2,45%, e 2022 com alta de +4,69%;

- O CDI, principal referência para os ativos de renda fixa, trouxe retorno de +1,12% em dezembro e 12,39% no ano;

- A caderneta de poupança rendeu +0,71% no mês acumulando 7,90% no ano;

- O dólar Ptax encerrou cotado a R$ 5,22, com queda de -1,44% em dezembro e -6,50% no ano,

Exterior: As principais bolsas globais seguiram o movimento de baixa visto ao longo de ano, como consequência da necessidade de aumento de juros para conter a alta da inflação na maioria dos países. Pacotes de estímulos econômicos exagerados (liberação de auxílios financeiros) durante a pandemia e a guerra entre Rússia e Ucrânia, com a quebra na cadeia de suprimentos de vários produtos e serviços, são os principais fatores que seguem pressionando a inflação global.

Nos Estados Unidos, o Fed (Banco Central dos Estados Unidos) confirmou a expectativa de aumento dos juros americanos para o intervalo de 4,25% à 4,50% ao ano e sinalizou que mais aumentos, ainda que moderados, serão necessários para conter a inflação do país. O Dólar perdeu força frente as principais moedas globais em dezembro. As projeções mais recentes indicam que o PIB dos Estados Unidos tenha crescido 1,6% em 2022. Para 2023, a previsão de crescimento é de +1,0%.

Na China, apesar de novo surto de Covid-19, o governo anunciou flexibilização das medidas de combate, o que ajudou a suavizar a piora da atividade econômica. A projeção é de que o PIB da China tenha crescido +3,2% em 2022 e que cresça +4,4% em 2023, tido como baixo para os padrões do país asiático.

Já na Zona do Euro, a inflação em 12 meses desacelerou de 10,1% em novembro para 9,2% em dezembro. Em julho de 2022, o BCE elevou a taxa de juros do bloco pela primeira vez desde 2011, como consequência da pressão inflacionária causada pela guerra na Ucrânia e estímulos econômicos durante a pandemia. Agora em dezembro, o BCE (Banco Central Europeu) elevou os juros em 0,50%, ritmo menor que os últimos aumentos, chegando a 2,0% ao ano. Apesar na redução no aumento, o BCE comunicou que continuará os movimentos de alta de juros para controlar a inflação no bloco. A projeção de crescimento do PIB do bloco europeu é de 3,1% para 2022 e +0,5% para 2023.

As bolsas internacionais encerraram o mês e o ano com o seguinte desempenho: O S&P500 (Índice que mede o desempenho de 500 empresas norte-americanas) fechou em queda de -5,90% em dezembro e -19,44% em 2022. O Euro Stoxx 50 (Índice composto por 50 empresas de maior destaque da Zona do Euro) fechou em queda de -4,32% no mês e -11,74% no ano. Entre os emergentes, o MSCI-EM (Índice de referência composto por ações dos principais países emergentes) fechou o mês e ano em queda -1,64% e -22,37% respectivamente.

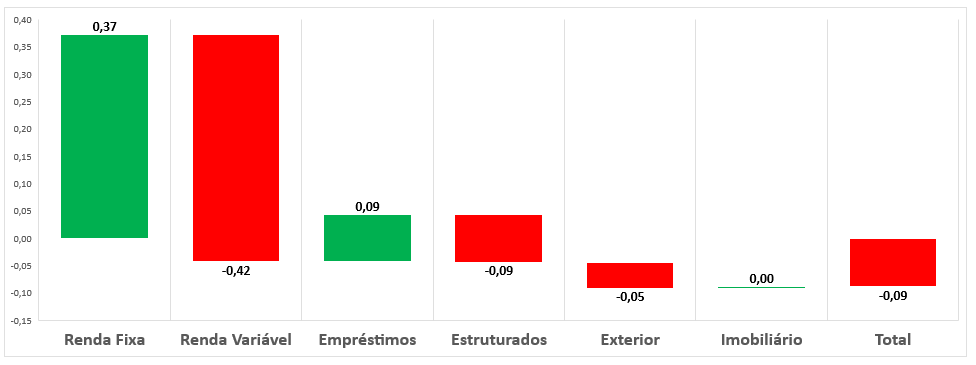

WSS: Em dezembro a rentabilidade da WSS foi de -0,09%. O gráfico a seguir mostra a contribuição positiva ou negativa de acordo com o volume aplicado em cada segmento.

Obs: Cota WSS de dezembro é prévia, sujeita a pequenos ajustes.

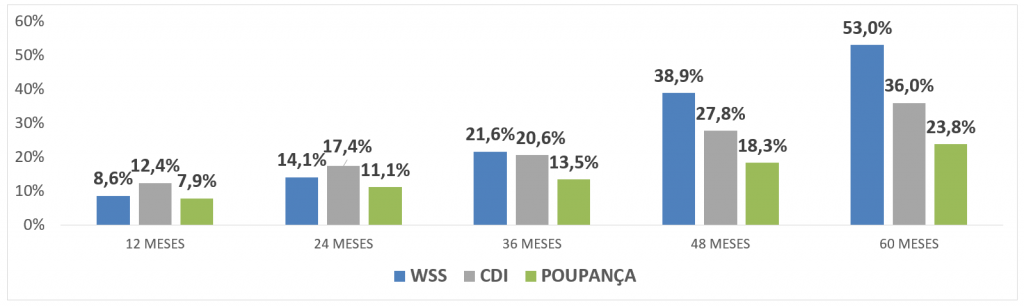

No acumulado de 2022, os investimentos da WSS totalizaram retorno de 8,59%. Nos últimos 12, 24 e 36 meses a rentabilidade da WSS acumula +8,59% (69% do CDI), +14,12% (81% do CDI) e +21,61% (105% do CDI) respectivamente.

Histórico de Rentabilidade da WSS x CDI e Poupança: